De wereldwijde videogamesector, die deze week werd gefêteerd op de jaarlijkse Gamescom-beurs in Keulen, is aan een steeds heftiger woedende concentratiegolf bezig. Het is allerminst de eerste die zich de afgelopen dertig jaar heeft voltrokken, maar wel veruit de grootste.

Nu de jaarlijkse Electronic Entertainment Expo in Los Angeles geen polsslag meer geeft, kijkt de hele videogame-industrie stilaan naar Gamescom – dat Duitse videospellenfeest dat hiervoor veertien jaar lang als het achterlijke neefje van de E3 werd gezien – als haar nieuwe hoogmis. Afgelopen week werden daar nieuwe games als Little Nightmares III aangekondigd, en leverden de grote videogamelabels een diepere kijk op al aangekondigde kleppers als Call of Duty: Modern Warfare III, Assassin’s Creed: Mirage en Alan Wake II, die dit najaar nog moeten verschijnen. Kleinere indie-games waren er ook te zien, maar de aandacht van de gamer blijft gaan naar die zogeheten AAA-titels: blockbusterproducties met een ontwikkelbudget van enkele tientallen tot honderden miljoenen euro’s, en een marketingbudget van hetzelfde debiet of zelfs iets groter.

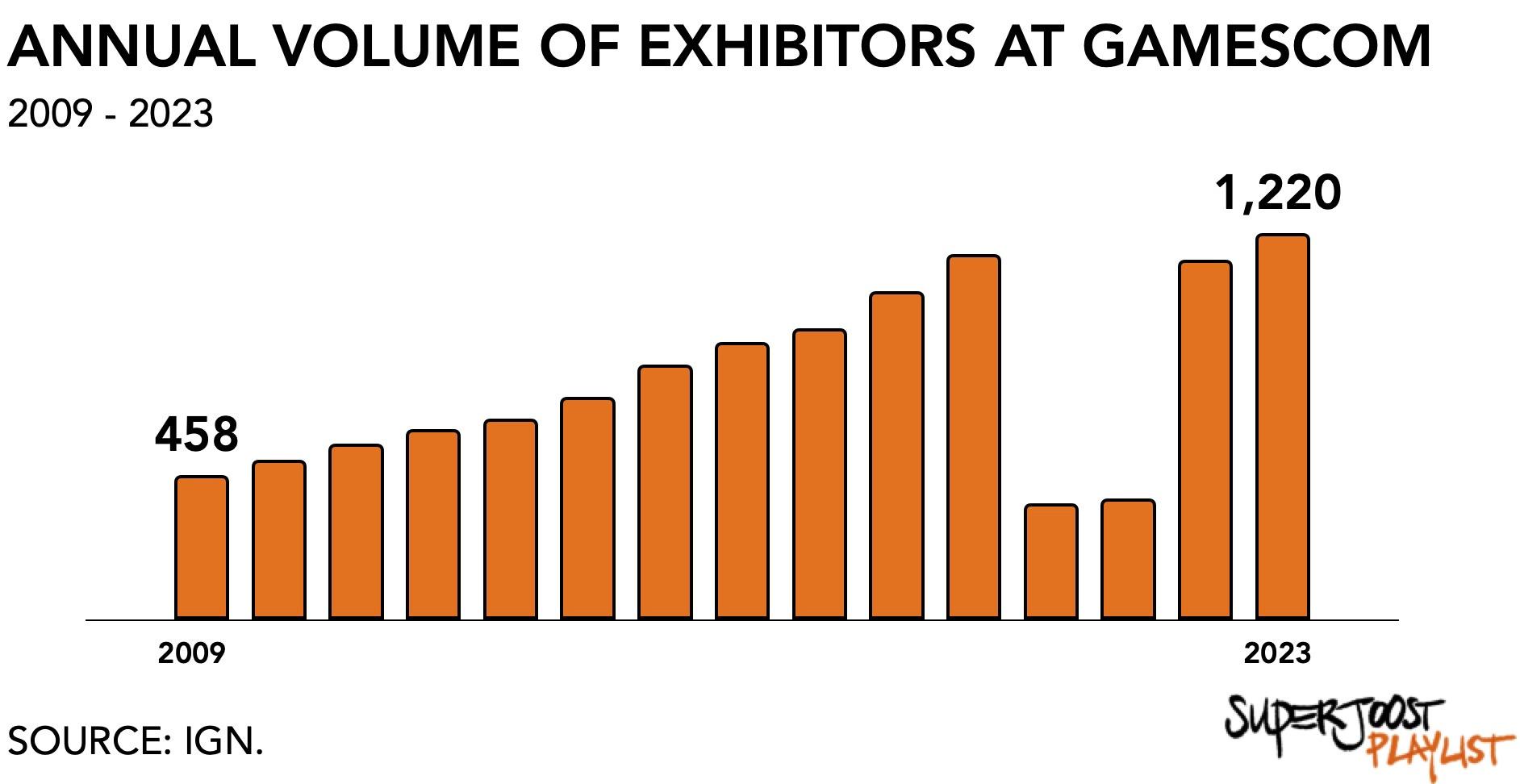

‘Keulen zou weleens kunnen uitgroeien tot de volgende hotspot voor grote releases’, schreef Joost Van Dreunen, professor videogamebusiness aan de New Yorkse Stern-hogeschool, in zijn recentste nieuwsbrief. ‘Het zou zorgen voor een welgekomen verandering van locatie en conferentiestijl, die misschien meer zichtbaarheid biedt aan kleinere en opkomende studio’s. Kapitaal is schaarser geworden, en dat heeft geresulteerd in een leger van kleine garnalen die hun zinnen hebben gezet op Gamescom om deals met uitgevers en investeerders te sluiten.’

Eerste krimp

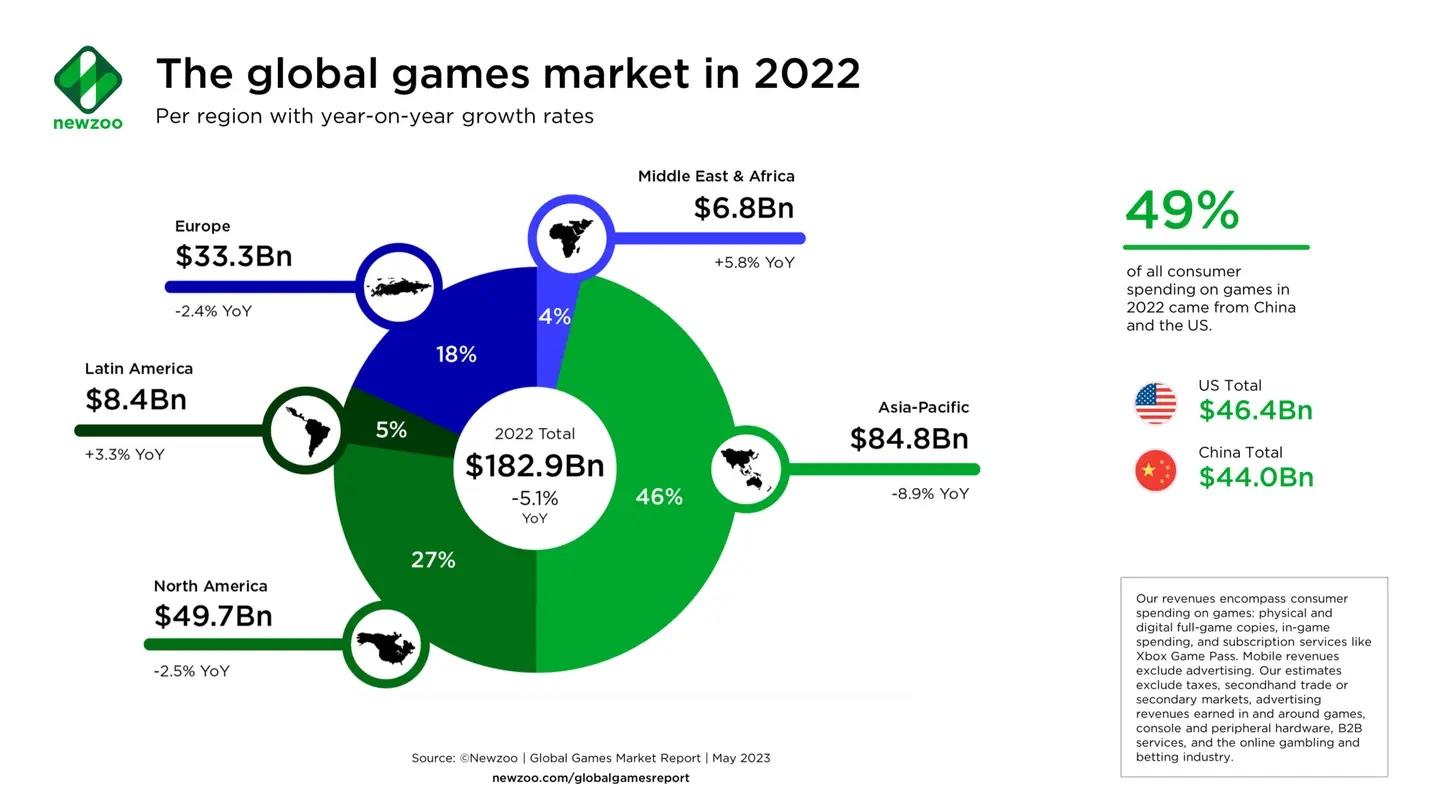

Ook de grote labels kunnen op dit moment echter alle hype gebruiken die ze krijgen. De wereldwijde videogame-industrie was in 2022 goed voor een gezamenlijke omzet van 169 miljard euro, zegt marktstudiebureau Newzoo. Maar voor het eerst sinds minstens twintig jaar kromp die markt lichtjes ineen, met 5 procent minder omzet dan in 2021. Dat heeft een paar zeer aanwijsbare oorzaken. Het jaar 2022 was hetgene waarin de wereld helemaal open ging na anderhalf jaar corona, wat in 2020 en 2021 voor een onnatuurlijke boost had gezorgd in videogamebedrijven hun omzet. De daling is ook het scherpste in Azië, terwijl er in de V.S. en het Midden-Oosten wel nog een groei te zien was. Maar tegelijkertijd zijn er in 2022 ook een paar dure knurften van videogames verschenen, zoals Babylon’s Fall, Diablo Immortal, Saints Row en Gotham Knights, die geen goed hebben gedaan voor de inkomsten van grote videogameconglomeraten als Square Enix, Blizzard Entertainment, Embracer en WB Games.

Microsofts gok

Het lijkt alsof de grote gamebedrijven vorig jaar al hun commerciële risico’s en kwalitatieve twijfelgevallen op de markt hebben gebracht, in afwachting van nieuwe overnames en fusies. Want er is nog altijd een concentratiegolf bezig in de videogame-industrie, die in 2018 begon met een grote reeks overnames van techreus Microsoft. Die slokte sindsdien op enkele jaren tijd sectorgenoten als Bethesda en mid-range studio’s als Ninja Theory en Obsidian Entertainment op.

Een koopgekte die gepaard ging met een compleet nieuwe strategie die Microsoft uitzette voor zijn Xbox-videogamemerk: dat moet in de toekomst minder en minder steunen op de gelijknamige gameconsoles, maar moet met zijn Game Pass uitgroeien tot een nieuwe Netflix-achtige dienst voor videogames. Die kunnen worden gedownload naar de Xbox-console of de pc, maar ook – in een Cloud Gaming-service op Microsofts Azure-cloud, die voorlopig nog in bètafase zit – worden gestreamd zodat de speler niet op de download hoeft te wachten. Of zodat ze op een mobiel apparaat kunnen worden gespeeld.

Game Pass is niet de enige abonnementsdienst voor games, maar wel de relevantste. Speluitgever Electronic Arts heeft een soortgelijke dienst, EA Play, maar die zit in de duurste formule gewoon mee in Game Pass. De enige ware concurrent voor Microsofts dienst is PlayStation Plus van Sony, maar die is vooral gericht op het beschikbaar houden van de back catalogue van het videospellenmerk.

Ook bij Netflix haalde Microsoft het idee om met een soort van Originals te werken op Game Pass: alle nieuwe exclusieve consolereleases komen vanaf dag één op de abonnementsdienst, waarin gamers voor zo’n 15 euro per maand een bibliotheek van honderden games kunnen aanspreken. De eerste exclusieve games die uit Microsofts vele overnames moesten voortspruiten – de ludieke overlevingsgame Grounded en de vampierenshooter Redfall – waren mislukkingen, en het kritisch goed onthaalde Pentiment eind vorig jaar was niet echt bedoeld om een commerciële klepper te worden.

De ‘Starfield’-test

Maar de ware test wordt 6 september, wanneer Starfield verschijnt: een nieuwe ruimte-exploratiegame van de Bethesda-studio achter de Fallout– en Elder Scrolls-games. Een submerk dat slechts met intervallen van vijf jaar of langer nieuwe games uitbrengt, maar wel iedere keer goed is voor meer dan tien miljoen verkochte games (Fallout 76, uit 2018, heeft meer dan 11 miljoen spelers, Fallout 4 uit 2015 verkocht meer dan 14 miljoen stuks), en dat nu moet tonen dat Microsoft gelijk heeft gehad in zijn strategie om zich in te kopen in gamebedrijven van Bethesda’s omvang. Ten tijde van de overname in 2018 mocht Bethesda 7,5 miljard dollar (6,4 miljard euro) kosten, dus dat moet stilaan ook eens gaan opbrengen. Daarvoor hopen ze dus op het – zo benoemde sterdesigner Todd Howard het op Gamescom – ‘onverantwoord grote’ Starfield.

Meerdere concentratiegolven

Dit is niet de eerste concentratiegolf die de videogame-industrie doormaakt. De eerste was in de late jaren 90 en vlak na de eeuwwisseling: ooit ronkende namen als Ocean Software, Gremlin Interactive, Accolade en Microprose gingen toen bijvoorbeeld op in het Franse conglomeraat Infogrames, dat vandaag na verdere overnames weer is opgegaan in Bandai Namco Games. Enkele jaren later kwamen er, in een tweede golf, de grote mergers. Zoals de Japanse huizen Square en Enix, die in 2003 samen kwamen in een conglomeraat met de niet-verrassende naam Square Enix, dat in 2009 ook het Britse Eidos opslokte. En, op zijn beurt, ook al de Britse gameuitgever U.S. Gold binnen had getrokken in de eerste concentratiegolf enkele jaren eerder.

Rond 2007 was er een derde consolidatiegolf, met alvast een paar eerste miljardendeals. Het Franse Vivendi Games, dat eerder al Amerikaanse studio’s Sierra Entertainment en Blizzard Entertainment (World of Warcraft) had binnengheaald, smolt in 2007 samen met Call of Duty-uitgever Activision tot Activision Blizzard, een holding die de twee merken als afzonderlijke bedrijven bleef aansturen. Een van de luidste slagen van de veilinghamer kwam er in 2015, toen het laatst genoemde Activision Blizzard liefst 5,9 miljard dollar overhad voor King Digital, het Zweedse bedrijf achter casual games als Candy Crush Saga.

De kwestie-Activision

En natuurlijk staat er die nog veel grotere deal op stapel. Microsofts geplande overname van Activision Blizzard, dat zonet genoemde conglomeraat, heeft niet veel verdere hordes meer te nemen, nu de techreus de distributie van zijn toekomstige videogames over de cloud voor vijftien jaar heeft toegekend aan het Franse Ubisoft. Wanneer cloud gaming iets wordt, zal Microsoft dus niet als enige toekomstige Call of Duty-, Diablo– of andere titels uit de ruime catalogus van de nieuwe aanwinst kunnen aanbieden over de cloud, naar andere toestellen dus dan alleen de Xbox-consoles en de pc. Microsoft deed die toegeving om Amerikaanse en Britse concurrentiemogendheden te paaien, die om een of andere reden een grote toekomst zien in cloudgaming. Eerder gaf het bedrijf, in datzelfde regulatoire kader, al garanties dat games uit de nog altijd populaire Call of Duty-schietspellenreeks nog voor tien jaar ook op concurrent Sony’s PlayStation-consoles zulle verschijnen.

Het grote verschil tussen deze overname en eerdere acquisities in de videogame-industrie is dat de omvang van het bedrag ongezien is. Waar Activision in 2007 samenging met Vivendi door voor 5,83 miljard dollar (5,4 miljard euro) aan eigen aandelen in te kopen, en daardoor niet meer onder eigenaarschap van de toen noodlijdende Franse groep ging, wil Microsoft nu 68,7 miljard dollar (63,7 miljard euro) ophoesten voor het bedrijf dat uit die fusie is ontstaan. Dat is niet alleen de allergrootste overname in de videogame-industrie, maar zelfs in de hele techsector. Dat is groter dan de 27,7 miljard dollar (25,7 miljard euro) die Salesforce neertelde voor Slack in 2021. Groter dan de 31,4 miljard dollar (29,1 miljard euro) die SoftBank in 2016 veil had voor chipmaker ARM. En nèt iets groter dan de overname van EMC door Dell (67 miljard dollar of 62,12 miljard euro), de nu dus niet-meer-grootste deal aller tijden.

Lees ook: Bedrijf achter Angry Birds overgenomen

Potje paniekvoetbal

Het veroorzaakte een seismische schok in de videogame-industrie, waarop andere grote gamebedrijven al hebben gerageerd met een aardig potje paniekvoetbal. Kijk naar de zopas afgeronde overname van Rovio, het Finse gamebedrijf achter Angry Birds, dat nooit zijn overtrokken ambities – ‘We worden de nieuwe Disney!’ – waarmaakte, maar wier oprichters en aandeelhouders niettemin een exitje van 706 miljoen euro mochten realiseren in een overname aan het Japanse Sega Sammy. Dat laatste, uitbater van kansspeelmachines en videogamelabel Sega, is nog op zoek naar een sterke strategie voor het mobiele veld, nu toch al een decennium lang goed voor ongeveer 50 procent van de totale wereldwijde omzet die de videogame-industrie draait. Daarbij niet gehinderd door het feit dat het Finse fabriekje sinds zijn Angry Birds geen echte potten meer heeft gebroken, moet Rovio die kennis dus binnenbrengen.

Sommige gamebedrijven gingen op steroïden om mee te kunnen met de toekomstige giganten. Take Two Interactive bijvoorbeeld, de Amerikaanse holding die onder meer Grand Theft Auto-maker Rockstar Games en NBA-ontwikkelaar 2K Games overspant, nam vorig jaar voor 12,7 miljard dollar (11,8 miljard euro) Zynga over, de maker van onder meer het ooit razend populaire sociale spelletje Farmville, om sterker te staan op de mobiele markt. In Zweden ging de Embracer Group in volle expansie met een reeks overnames die bijna zijn gelijke vindt in de koopwoede van Microsoft, met onder meer de overname van het Amerikaanse spellenbedrijf Gearbox en de intellectuele eigendom op J.R.R. Tolkiens Lord of the Rings. Om daar zopas weer een kwartdraai in te maken toen bleek dat 2 miljard dollar aan Saoedisch geld dat in het bedrijf zou worden gepompt uiteindelijk toch niet zou komen.

Zeker de gamebedrijven met een jaaromzet die typisch rond 1 miljard euro zit, de ‘kleinere’ dus in het segment van de toplabels, weten het niet meer. Het Japanse Square Enix viel bijvoorbeeld terug op zijn kernactiviteit: het verkocht zo goed als al zijn intellectuele eigendom die op een westers publiek is gericht, maar ging vervolgens wel meer marketinginspanningen leveren om zijn Japanse titels – die ten westen van de wereld door een minieme groep gamers worden gesmaakt – meer vaste voet te geven in Europa en de V.S. Het resultaat daarvan is toe nu toe bedroevend: Final Fantasy XVI, de nieuwe ‘Japanse’ game van het concern, haalde de interne verkoopsdoelstellingen van de groep niet, waardoor die laatste haar winstdoelstellingen voor dit fiscale jaar moest bijstellen.

En het Franse Ubisoft, uitgever van bijvoorbeeld de Assassin’s Creed-reeks, wil niet liever dan te worden opgeslorpt, maar werd volgens industrie-insider Jeff Grubb ‘weggelachen’ door potentiële overnemers omdat zijn organisatie met wereldwijd verspreide ontwikkelstudio’s te log is om ze zonder grote kopzorgen te integreren in een grotere groep.

Gentse ‘wildcard’

Het is overduidelijk dat de wereldwijde videogame-industrie, of toch het gedeelte ervan dat grossiert in peperdure producties, zijn toekomst in consolidatie ziet. Grotere bedrijven hebben de financiële armslag om nog grotere producties te maken. Maar er is één partij die aantoont dat gamestudio’s betere games kunnen produceren, ook van het grotere soort, wanneer ze niet de druk van aandeelhouders of een corporate daddy voelen. En die partij komt uit België, begot!

Met een huidige score van 96 procent op recensie-aggregatiesite Metacritic is Baldur’s Gate III, gemaakt door het van oorsprong Oudenaardse Larian Studios, een uniek succes. Eerste verkoopscijfers moeten nog binnenkomen, maar volgens Bloomberg belandde de game, waarvan voorlopig alleen de pc-versie uit is, meteen in de top-10 van meest gespeelde games op downloadwinkel Steam. Wat de game uniek maakt, opperde Bloomberg-journalist Jason Schreier, is dat oprichter Swen Vincke creatieve beslissingen kan nemen over de game zonder compromissen te hoeven sluiten onder financiële druk. Wanneer er wél naar boven zou moeten worden gerapporteerd, zou daar bijvoorbeeld de ordonnantie kunnen komen om bovenop de winkelprijs van 70 euro nog een tweede inkomstenstroom te halen uit microtransacties, met bijvoorbeeld de verkoop van nieuwe kostuums in de game voor een paar eurocenten. Het is een model dat ondertussen courant is geworden in de videogame-industrie, ondanks het feit dat veel gamers het doorzichtige geldklopperij vinden. Larian blokte dat idee, dat nochtans easy extra money zou betekenen, meteen af tegen Bloomberg. ‘Dat zou van invloed zijn op het soort games dat we willen maken,’ zei Vincke.